Цены на нефть

Под ценой на нефть чаще всего понимают спотовые цены барреля нефти одного из маркерных сортов, свободно торгуемых на фьючерсном рынке, обычно североморской нефти Brent или, несколько реже, американской нефти WTI. Ещё реже, либо в прошлом, использовались эталонные смеси Dubai Crude и корзина ОПЕК.

Цены на другие сорта могут зависеть от их качества, определяясь их плотностью и содержанием серы, а также местонахождением нефти; однако они зачастую задаются относительно одного из маркерных сортов.

Некоторые организации, в частности Управление энергетической информации Министерства энергетики США (Energy Information Administration, EIA), в качестве «мировой цены нефти» используют средневзвешенную стоимость нефти, закупаемой нефтеперерабатывающими предприятиями США.

Общемировой спрос на нефть является неэластичным — он практически не изменяется при колебаниях цены.[1][2][3]. Но при этом спотовые цены на эталонные сорта подвержены значительным колебаниям и определяются множеством политико-экономических обстоятельств глобального характера.

На протяжении первой половины XX века около 95 % мировой добычи, транспортировки, торговли и переработки нефти контролировали компании Chevron, Esso, Gulf Oil, Mobil, Texaco, British Petroleum и Shell, иногда называемые «Семь сестёр». Цены поставок нефти фиксировались на протяжении до двух лет в рамках контрактов на поставки. На протяжении 1948—1970 годов цена сохранялась в пределах 2,5-3 долларов за баррель, с повышениями во время Корейской войны (1950—1953) и Шестидневной войны (1967 г.)[4].

В начале 1970-х годов были заложены основы спотового рынка[en] нефти[4] (см. Цена спот).

9 марта 2020 в связи с российско-саудовской ценовой войной произошло обрушение цен на нефть на 30 %, самое крупное за последние почти 30 лет, со времён войны в Персидском заливе.[5][6]

18 марта 2020 цена нефти марки Urals достигла минимума 18,64$\барр в результате срыва сделки ОПЕК+ и мировой пандемии коронавируса.[7]

30 марта 2020 цена нефти марки Brent достигла минимума 23,3$\барр с поставками на май 2020. В США спрос на нефть опустился до такого уровня, что отдельные производители были вынуждены доплачивать за разгрузку хранилищ (отрицательная цена)[8][9].

На практике для упрощения торговли нефтью используется несколько стандартных (маркерных, эталонных) сортов нефти, связанные либо с основным месторождением, либо с группой месторождений, и имеющих определённые свойства.

Цены на большинство сортов прямо или косвенно определяются по рыночным ценам на следующие базовые виды нефти[10]:

- West Texas Intermediate (с 1983, также известна как WTI и Light Sweet Crude Oil) — техасская нефть, фьючерсы на которую торгуются на Нью-Йоркской товарной бирже NYMEX. При физических продажах её цена, как правило, фиксируется на момент поставки партии в хранилища или трубопроводы города Кушинг, штат Оклахома, США[11]

- Brent Crude Oil (с 1980-х, также называется Brent Blend, London Brent, торгуется на ICE) — нефтяная смесь нескольких месторождений Северного моря (Великобритания и Норвегия), задаёт стандарт цен для рынков Европы и стран ОПЕК

- Dubai/Oman (с 2007 года, также Oman Crude, поставочные фьючерсы на которую торгуется на Dubai Mercantile Exchange) — основной маркерный сорт для азиатского рынка

Объёмы добычи маркерных сортов сравнительно невелики, на 2011 год добыча Brent и WTI составляла суммарно около 2 % от мировой добычи[12].

Более 90 % сделок с нефтью приходится на внерыночные средне- и долгосрочные контракты[12].

Исходя из котировок цен на базовые маркерные сорта WTI и Brent, публикуемых ежедневно в бюллетенях мировых котировальных агентств (англ. Price Reporting Agencie(PRA)) — Platts, Argus Media и некоторых других, определяются цены большинства физических поставок различных экспортируемых сортов[12], связанных с конкретными месторождениями или регионами. Например, для России экспортными сортами являются тяжёлая Urals и лёгкая нефть Siberian Light. В Ираке — Kirkuk. Некоторые страны производят несколько сильно различающихся сортов нефти, например в Иране добывается лёгкая Iran Light и тяжёлая Iran Heavy.

| Великобритания |

52,50 $

|

| Бразилия |

48,8 $

|

| Канада |

41,0 $

|

| США |

36,2 $

|

| Норвегия |

36,1 $

|

| Ангола |

35,4 $

|

| Колумбия |

35,3 $

|

| Нигерия |

31,6 $

|

| Китай |

29,9 $

|

| Мексика |

29,1 $

|

| Казахстан |

27,8 $

|

| Ливия |

23,8 $

|

| Венесуэла |

23,5 $

|

| Алжир |

20,4 $

|

| Россия |

17,2 $

|

| Иран |

12,6 $

|

| ОАЭ |

12,3 $

|

| Ирак |

10,7 $

|

| Саудовская Аравия |

9,9 $

|

| Кувейт |

8,5 $

|

Себестоимость нефти — стоимостное суммарное денежное выражение всех издержек, которые несут нефтедобывающие компании при добыче нефти. Рассчитывается по отношению к единице объёма нефти.

Себестоимость складывается из нескольких компонентов:

- затраты на производство и налоги (lifting costs, production Taxes) — поддержание работы уже существующих скважин и оборудования нефтеподготовки, плюс налоги и плата за использование недр. В 2009 году по данным EIA в среднем составляли при добыче нефти и газа 10 долларов США за баррель нефтяного эквивалента (BOE), от 5 до 15 долларов в зависимости от региона и типа[15].

- затраты на поиск и разработку (finding costs, development Costs) — включают в себя затраты на приобретение земель, разведку и разработку месторождений. На 2007—2009 года они оценивались EIA для нефти и газа в среднем в 18 долларов за BOE, от 7 до 42 в различных регионах[15].

- дополнительно могут учитываться затраты на транспортировку (transportation costs)

- для шельфовых месторождений (на них добывается около 30 % всей нефти в мире) может потребоваться дорогостоящий процесс вывода нефтяной платформы и оборудования из эксплуатации (decommissioning cost, от 2 до 100 миллионов долларов 2001 года)[16]

Суммарная себестоимость добычи нефти и газа оценивалась в среднем в 29 долларов за BOE, от 16 до 53 в различных регионах[15].

На начало 2014 года Morgan Stanley и Rystad приводили следующие оценки средних рентабельных цен (точка безубыточности) барреля нефти в зависимости от типа месторождения[17][18]: Средний восток — 24 $, Шельфовые — 41 $, Тяжёлые нефти — 47 $, Российская нефть — 50 $, Другие наземные — 51 $, Глубоководные — 52 $, Сверхглубоководные — 56 $, Нефть низкопроницаемых коллекторов сланцевых пластов в Северной Америке — 65 $, Нефтяные пески — 70 $, Арктический шельф — 75 $.

В 2017 году назвалась средняя себестоимость добычи нефти в России в размере 10-15 долларов за баррель[19].

На 2020 стоимость добычи нефти в России составила 3-5$\барр. Без учета расходов на доставку и налоги. Аналитик Райффайзенбанка Андрей Полищук подсчитал на примере «Роснефти», что себестоимость добычи и транспортировки нефти по трубопроводу в Европу для компании составляла в 2019 году около $8 за баррель, из которых $3,8 расходов приходились на добычу, а $4,2 — на транспортировку. Даже с учетом социальных, административно-коммерческих и других затрат себестоимость не превышает $15 при пересчете на один баррель нефти. Ведущий аналитик Фонда национальной энергетической безопасности Игорь Юшков также считает текущую себестоимость добычи в России довольно низкой. «Нефтяники дают в своих отчетностях цифру $2-$4 за баррель, но этот показатель учитывает только текущие затраты на добычу уже из существующих скважин. С учетом транспортировки себестоимость добычи для большинства месторождений Западной Сибири будет укладываться в сумму примерно в пределах от $15 до $20 за баррель», — заметил он.[20]

На себестоимость нефти оказывают существенное влияние ряд условий:

- глубина залегания нефти;

- климатические условия;

- удалённость месторождения от морских путей;

- удалённость месторождения от основных потребителей;

- качество и современность оборудования.

Низкая себестоимость барреля нефти в странах Персидского залива связана с тем, что месторождения находятся на континентальном шельфе и в прибрежной зоне, имеют небольшую глубину залегания, нет необходимости строить и обслуживать протяжённые нефтепроводы, так как нефть добывается рядом с крупными портами.

В России более высокая себестоимость обусловлена сложными климатическими условиями в местах добычи, удалённостью месторождений от основных потребителей и портов.

Добыча нефти в море имеет сравнительно высокую себестоимость добычи. Подобные разработки ведут Великобритания, Норвегия и ряд других европейских стран в неглубоком Северном море, и США — на глубоководном шельфе Мексиканского залива. Высокие затраты связаны с необходимостью строить нефтяные платформы и использовать дорогое оборудование.

Особенность спроса на нефть в том, что в краткосрочной перспективе спрос малоэластичен: рост цен мало влияет на спрос[2][3], поскольку нефть является одним из основных энергоресурсов и не может быть заменена какими-то другими ресурсами в тех областях где используется наиболее широко (топливо для большинства видов транспорта, нефтехимия). Поэтому даже небольшое падение предложения нефти приводит к резкому росту цен.

По данным ИНЭИ РАН, именно баланс спроса и предложения в наибольшей степени (на 80-85 %) влияет на цены нефти[21].

Так, потерпев поражение в Войне Судного дня 1973 года, арабские страны решили в 1973—1974 годах сократить добычу нефти на 5 млн баррелей в день, чтобы «наказать» Запад. Хотя другие страны и сумели увеличить добычу на 1 млн баррелей в день, общая добыча сократилась на 7 %, а цены выросли в 4 раза (см. Нефтяной кризис 1973 года). Цены на нефть сохранялись на высоком уровне и в середине 70-х годов (хотя и не таком высоком, как во время бойкота), дальнейший толчок им дала иранская революция и ирано-иракская война.

В 1983 году на биржах Нью-Йорка и Чикаго были введены фьючерсы на нефть. С этого момента, причём с каждым годом все сильнее, стало ощущаться присутствие финансового рынка в ценообразовании.[22]

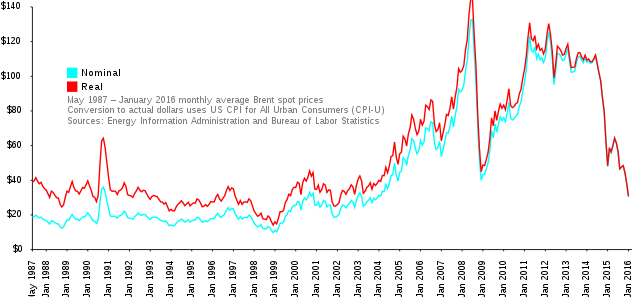

Своего пика цены достигли в начале 1980-х годов. После этого по причинам, описанным выше, цены начали падать. За несколько лет они упали более, чем втрое. После вторжения Ирака в Кувейт в 1990 году цены выросли, но быстро упали опять, после того как стало ясно, что другие страны легко могут увеличить добычу нефти. После разгрома Ирака в 1991 году цены продолжали падать и достигли своего минимума 11 долларов за баррель в 1998 году, что с учётом инфляции соответствует уровню начала 1970-х. Связано это было с Азиатским экономическим кризисом 1997 года. В России это привело, в частности, к упадку нефтяной промышленности и стало одной из причин дефолта 1998 года.

Страны ОПЕК сумели договориться о сокращении добычи нефти[23], и к середине 2000 года цены достигли 30 долларов за баррель. С конца 2003 до 2005 включительно произошёл новый резкий скачок цен. В начале января 2008 года, впервые за всю историю, цены на нефть превысили 100 долларов за баррель (однако во время «энергетического кризиса» 1970‑х годов нефть, с учётом инфляции, была ещё дороже[24]), в марте высокие темпы роста цен продолжились (110 долл.)[25]. В мае 2008 года была достигнута цена 135 долларов и далее удерживалась на уровне выше 100 долларов. «Когда на рынке высокодоходных, но и очень рискованных, структурированных долгов, обеспеченных активами в США, наблюдался значительный спад из-за ипотечного кризиса в Америке, деньги хеджевых фондов хлынули на сырьевые рынки, что привело к безудержному росту котировок нефтяных фьючерсов…», — отмечал аналитик Андрей Кочетков в декабре 2007 года[26]. За один день 6 июня 2008 года нефть подорожала на $10 за баррель, так резко за одни сутки нефть не дорожала со времён кризиса в 1970-х[27]. Максимальная цена нефти сорта WTI (Light Sweet) была достигнута 11 июля 2008 года, превысив 147 долларов за баррель[28], после чего началось резкое снижение, продолжавшееся до декабря 2008 года, когда цены на нефть упали до уровня четырёхлетнего минимума в 36 долл. за баррель.

В октябре 2008 года на фоне стремительного развития глобального экономического кризиса цена на нефть опустилась ниже 67 долл. за баррель.

В 2009 году цены постепенно восстановились до уровня в 60-80 долларов, затем поднявшись до 100—125 долларов в 2011—2013 годах[29][30].

С середины 2014 года из-за переизбытка сырья на рынке[31][32], вызванного, в частности, слабым ростом мирового потребления и ростом добычи сланцевой нефти в США, цены на нефть снизились двукратно[33][34] и достигли к концу года пятилетнего минимума[35]. Дополнительной причиной снижения стал отказ ОПЕК снизить квоты на добычу в ноябре 2014[33]. Средняя цена нефти Brent в 2014 году составила $99,3[30], а в 2015 году — $52 за баррель[36]. В январе 2016 года стоимость нефти марки Brent опустилась до $27,72 за баррель на фоне отмены санкций в отношении Ирана, обновив таким образом 13-летний минимум[37].

Мониторинг и прогнозирование цен на нефть

Для отслеживания динамики цен на нефть пользуются различными источниками информации, в частности рыночными информационными бюллетенями. Наиболее значимыми международными котировочными агентствами (англ. Price Reporting Agencies), публикующими котировки нефтяных цен, являются ценовые агентства Platts (публикует в том числе котировки Brent), Argus Media (Argus Sour Crude Index[en]) и Reuters, менее популярны Asia Petroleum Price Index (APPI) и ICIS London Oil Report[38].

Цены на нефть определяют стоимость нефтепродуктов — бензина, дизтоплива и пр.

Также в значительной зависимости от цен на нефть находится цена на природный газ (так, стоимость российского газа по долгосрочным контрактам с европейскими странами зависит от нефтяных цен с лагом в 6-9 месяцев[39]). Причинами изменения стоимости нефтепродуктов, особенно для конечных пользователей, могут стать: сезонность, сокращение продаж товара, купле-продажа или капитальный ремонт НПЗ, изменение активов ведущих производителей нефтепродуктов, природных факторов, внешнеэкономических факторов и других причин.

Стоимость на нефтепродукты в разных субъектах Российской Федерации могут значительно разниться.

| Область | АИ-92 | АИ-95 | ДТ (летнее) | ДТ (зимнее) |

|---|---|---|---|---|

| Москва | 42,31 | 46,21 | 45,64 | 47,96 |

| Московская область | 41,63 | 45,71 | 44,95 | 47,47 |

| Санкт-Петербург | 41,84 | 45,11 | 46,07 | 46,87 |

| Республика Крым | 46,48 | 49,38 | 49,69 | 49,74 |

| Ставропольский край | 43,89 | 47,21 | 44,94 | 45,79 |

| Пермский край | 42,23 | 45,20 | 46,60 | 47,45 |

| Ханты-Мансийский автономный округ | 42,76 | 45,31 | - | 50,75 |

| Новосибирская область | 40,85 | 43,78 | 46,58 | 47,96 |

| Республика Саха (Якутия) | 58,48 | 59,68 | 63,03 | 63,03 |

|

Этот раздел

СШАЦена на нефть для НПЗ США менялась следующим образом: 1 баррель нефти американского производства в 1985 году стоил 26,75 доллара, в 1990 году — 22,22 доллара, в 1995 году — 17,23 доллара, в 2000 году — 28,26 доллара, в 2005 году — 50,24 доллара, в 2010 году — 76,69 доллара, в 2013 году — 100,49 доллара[41]. Баррель импортной сырой нефти поставлялся на НПЗ США почти по той же цене: в 1985 год — 26,69 доллара, 1990 год — 21,76 доллара, 1995 год — 17,14 доллара, 2000 год — 27,70 доллара, 2005 год — 48,86 доллара, 2010 год — 75,86 доллара, 2013 год — 98,11 доллара[41]. СССРВ 1973 году, из-за очередного арабо-израильского конфликта, произошёл скачкообразный рост цен на нефть. Оборот внешней торговли СССР вырос за период с 1970 по 1975 в 2,3 раза[42][43]. При этом, если в 1970 г. доля машин и оборудования в экспорте составляла 21,5 %, то к 1987 году она сократилась до 15,5 %. Экспорт же топлива, составлявший в 1970 г. 15,6 % возрос к 1987 до 46,5 %. Если доля энергоресурсов в экспорте стран СЭВ составляла в 1971—1975 гг. 14,5 %, то к 1979 уже возросла до 58,8 %.[44] В результате мирового перепроизводства нефти в 1980-х годах произошёл обвал цен на нефть до 10$ за баррель. Падение экспортных доходов СССР, вследствие обвала мировых цен на нефть, стало одной из причин экономического коллапса и распада СССР в 1991 г.[45] РоссияПо данным газеты «Новые Известия», которые приводит Би-Би-Си, нефтегазовые доходы составляют существенную долю ВВП России и более половины доходной части федерального бюджета (52 % в 2014 г.[46]), поэтому колебания цен на нефть оказывают значительное влияние, как на состояние российского бюджета, так и на экономику в целом[46][47]. Падение цен на нефть в 2014—2016 гг. сделало российский рубль одной из самых быстро обесценивающихся валют среди стран с развивающейся экономикой[48][49]. От уровня цен на нефть и нефтепродукты существенно зависит цена на другой важнейший элемент российского экспорта — природный газ[50][51].

Потерпев поражение в Войне Судного дня 1973 года, арабские страны решили в 1973—1974 гг. сократить добычу нефти на 5 млн баррелей в день, чтобы «наказать» Запад. Хотя другие страны и сумели увеличить добычу на 1 млн баррелей в день, общая добыча сократилась на 7 %, а цены выросли в 4 раза (см. Нефтяной кризис 1973 года). В июле 2011 на острове Киш в Персидском заливе открылась иранская Международная нефтяная биржа, расчёт на которой осуществляется только в евро и эмиратских дирхамах. Это попытка обхода санкций США и Европы в отношении ИРИ. Параллельно Тегеран вёл переговоры с Китаем об организации поставок китайских товаров в обмен на иранскую нефть.[значимость факта?][52]. В конце января 2015 года Иран отказался от использования американского доллара при расчётах с зарубежными партнёрами и при заключении зарубежных контрактов стал использовать другие валюты, в частности, юань, евро, турецкую лиру, российский рубль и южнокорейскую вону[значимость факта?][53]. Конец СССРВ середине 1980-х снижение мировых цен на нефть негативно отразилось на экономике СССР. Сокращение выручки от экспорта нефти и нефтепродуктов в 1984—1987 годах было эквивалентно 1,3 % ВВП СССР и около 2,7 % расходов госбюджета.[54][55][56]. Егор Гайдар считал этот фактор определяющим в экономическом кризисе, который произошёл в СССР в конце 1980-х годов:

По мнению заместителя директора Института народнохозяйственного прогнозирования РАН Дмитрия Кувалина, потери СССР от падения цен на нефть были «далёкими от того, чтобы считаться макроэкономической катастрофой». По его мнению, «ценовой шок на мировых рынках нефти был скорее дополнительным, чем решающим фактором кризиса советской экономики»[55]. Если в 1988 году весь СССР экспортировал 144 млн т сырой нефти в год[57], то только одна Россия в 2011 году экспортировала 244 млн т сырой нефти в год[58]. Как отмечает руководитель программы по изучению России и Евразии Брукингского института, Клиффорд Гэдди, сравнивать Россию и СССР в этом контексте не совсем корректно. Власти СССР не обращали внимания на падение нефтяных цен, продолжая вести несостоятельную макроэкономическую и бюджетную политику, несоответствующую резко снизившимся доходам от экспорта[45].

|